明税律师事务所 并购税务部

【编者案:近年来,中国的税务机关不断加强对非居民企业所得税的监管,拓宽获取非居民税源信息的途径和渠道。在涉及非居民企业集团重组的跨境交易中,征纳双方往往对重组交易是否应该在中国纳税产生争议、如何征税,以及应承担何种程度的披露和申报义务等产生争议。2014年底,江苏省徐州市国税局披露的一起非居民企业由于集团重组交易而间接转让中国境内公司股权被征税的“非典型性”案例,再次表明中国的税务机关当前对非居民税源采取从严把握的态度,相关跨境交易的纳税人应谨慎对待跨境交易中潜在的涉税风险。】

案情简介

根据报道,2014年8月,徐州市国税局在境外某证券交易所网站搜集税收情报时发现,某上市公司发布公告称,注册在英属维尔京群岛的两家关联企业在境外转让一家注册在境外的A公司的股权,交易价为2.9亿元人民币。经过对该情报深入挖掘分析,该局发现A公司通过注册在香港的多层中间公司间接控制徐州某企业的100%股权。

该局迅速启动了调查程序,组成专家团队“三管齐下”开展情报收集和风险应对工作:对外,运用互联网继续收集该上市公司股权交易的相关公告、新闻报道和招股说明书等公开资料;对内,运用CTAIS2.0、数据情报平台等工具深入研究被控股的徐州企业的基础财务数据、生产经营情况,评估被转让企业的公允价值;同时,要求境外纳税人提供股权转让协议、资产评估报告、交易双方公开披露事项等涉税资料。

通过深度研读上市公司公告、剖析该集团复杂的组织架构,徐州市国税局工作人员逐步还原了此次发生在境外的股权交易的实质。经过两个多月的调查取证,该局认定:一方面,转让方在避税港设立的境外控股公司为无实质经营活动的特殊目的公司,该笔股权转让的标的实质为徐州的居民企业,我国对该股权转让收益拥有征税权;另一方面,由于转让双方为关联企业,徐州市国税局有权依法对其不合理的交易价格进行调整。

最终,徐州市国税局依据相关文件规定,运用收益法将相关股权转让价格调整至3.12亿元。经过数次调查取证、政策宣传和艰苦谈判,境外转让方最终认同了徐州市国税局的判定结论和调整结果,并于2014年11月29日向徐州市国税局申报入库非居民企业所得税2036.07万元。

案例解析:

1、重组交易结构图说明

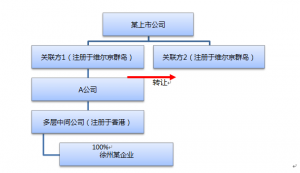

为便于了解案件中的交易结构,我们根据已获悉的公开信息制作如下的简易结构图。

2、税务机关发现非居民企业间接转让股权信息的途径

近年来,涉外股权转让交易越来越频繁和复杂,其中不少股权交易双方均为境外纳税人,且交易和支付地点都发生在境外(如本案中的纳税人),各地税务机关都在积极防范和控制税收流失,建立各种风险识别模型,加强对境外证券交易所上市公司的各类公告,尤其是股权转让公告的监督与识别。因此,间接控股中国境内企业的境外公司(包括部分VIE结构的企业),在进行股权转让、资产整合的过程中,对于信息的公布或披露,应提前做预案。

3、集团内重组涉及的非居民间接股权转让交易是否满足特殊性重组的适用条件

本案例披露时,正值109号文出台。按照2014年12月25日发布的财税[2014]109号文(追溯自2014年1月1日起实施)规定,居民企业在本案例所描述的情形下是可以适用特殊重组。

财税[2014]109号文第三条规定,对100%直接控制的居民企业之间,以及受同一或相同多家居民企业100%直接控制的居民企业之间按账面净值划转股权或资产,凡具有合理商业目的、不以减少、免除或者推迟缴纳税款为主要目的,股权或资产划转后连续12个月内不改变被划转股权或资产原来实质性经营活动,且划出方企业和划入方企业均未在会计上确认损益的,可以选择按以下规定进行特殊性税务处理:

l 划出方企业和划入方企业均不确认所得。

l 划入方企业取得被划转股权或资产的计税基础,以被划转股权或资产的原账面净值确定。

l 划入方企业取得的被划转资产,应按其原账面净值计算折旧扣除。

在本案中,股权转让交易发生在受境外同一上市公司100%直接控制的两家英属维尔京群岛公司之间,不考虑跨境因素,仅从交易结构、商业目的和税务影响来看,该交易是符合上述文件中提及的特殊性税务处理前提条件的。而且,即便考虑国税发[2009]698号文的规定,境内徐州企业的最终控制人未发生改变,本次交易仅仅是集团内部的股权变更,具备可辨析的合理商业目的,中国税务机关也未丧失对其下次对外转让股权的征税权。

本案中,由于非居民企业的身份限制,无法直接适用财税[2014]109号文规定的居民企业之间重组交易的特殊税务处理,这似乎有悖于税收协定中的非歧视待遇原则。

4、股权转让中收益法的定义和适用

收益法是指通过估算被评估资产未来预期收益并折算成现值,借以确定被评估资产价值的一种资产评估方法。通过预测被评估资产的未来收益并将其折现,以各年收益折现值之和作为资产的评估价值。

收益法的适用,通常需要满足如下一些前提条件:

l 被评估资产未来预期收益可以预测并可以用货币计量。要求被评估资产与其经营收益之间存在着较为稳定的比例关系;

l 资产的拥有者获得预期收益所承担的风险也是可以预测并可以用货币计量;

l 被评估资产预期获利年限可以预测。

收益法一般适用于企业整体价值的评估,如企业整体参与的股份经营、中外合作、中外合资、兼并、重组、分立、合并均可以采用收益法。

相较于成本法与市场法,收益法的优点是充分考虑了资产未来收益和货币时间价值,能真实准确地反映企业本金化的价值,且资产未来预期收益的折现过程与投资过程相吻合,因此得到的评估结论易为买卖双方所接受。但不足之处在于,资产未来收益额及风险报酬率的预测难度较大,且易受主观判断和未来不可预见因素的影响。

相较于成本法而言,国家税务总局鼓励各地税务机关在处理涉及企业重组的反避税问题时积极采用评估方法,尤其是收益法这种国际公认的方法,可以预见,在企业重组尤其是股权转让案件中,收益法将得到更加广泛的应用。

明税评析

在全球经济下滑、各国税务机关不断加大对跨国集团避税行为的打击力度的背景下,跨国公司在实施集团内部重组或跨境交易时,须格外关注交易潜在的涉税风险和跨国公司在交易涉及的相关国家的税务合规义务。此外,中国的税务机关正在对非居民间接转让中国境内公司股权的税务规则进行修订,明税提醒跨国公司密切关注中国有关间接股权转让税收政策以及其他反避税政策的最新变化,并采取有效措施防范潜在的涉税风险。

0 Comment